Il settore finanziario può favorire od ostacolare la transizione ecologica a seconda di come reagirà alle politiche di riduzione delle emissioni messe in atto dai governi. Tuttavia, il suo ruolo non viene ancora preso in considerazione nel tracciare i percorsi necessari a rispettare gli obiettivi fissati dall’accordo di Parigi per limitare l’aumento della temperatura globale. In un articolo pubblicato la scorsa settimana su Science, un gruppo di economisti ha proposto un approccio per combinare un modello di rischio climatico finanziario con gli Integrated Assessment Model (IAM), i modelli usati da organizzazioni come l’IPCC o l'IEA per delineare i possibili scenari di transizione e informare le decisioni politiche. Abbiamo parlato con due degli autori della proposta, Stefano Battiston, dell'Università di Zurigo e Ca' Foscari Venezia, e Irene Monasterolo, dell'Università di Vienna.

Nell'immagine: la borsa valori di San Paolo in Brasile, elaborazione di Scienza in rete.

Il settore finanziario può favorire od ostacolare la transizione ecologica a seconda di come reagirà alle politiche di riduzione delle emissioni messe in atto dai governi. Tuttavia, il suo ruolo non viene ancora preso in considerazione nel tracciare i percorsi necessari a rispettare gli obiettivi fissati dall’accordo di Parigi per limitare l’aumento della temperatura globale.

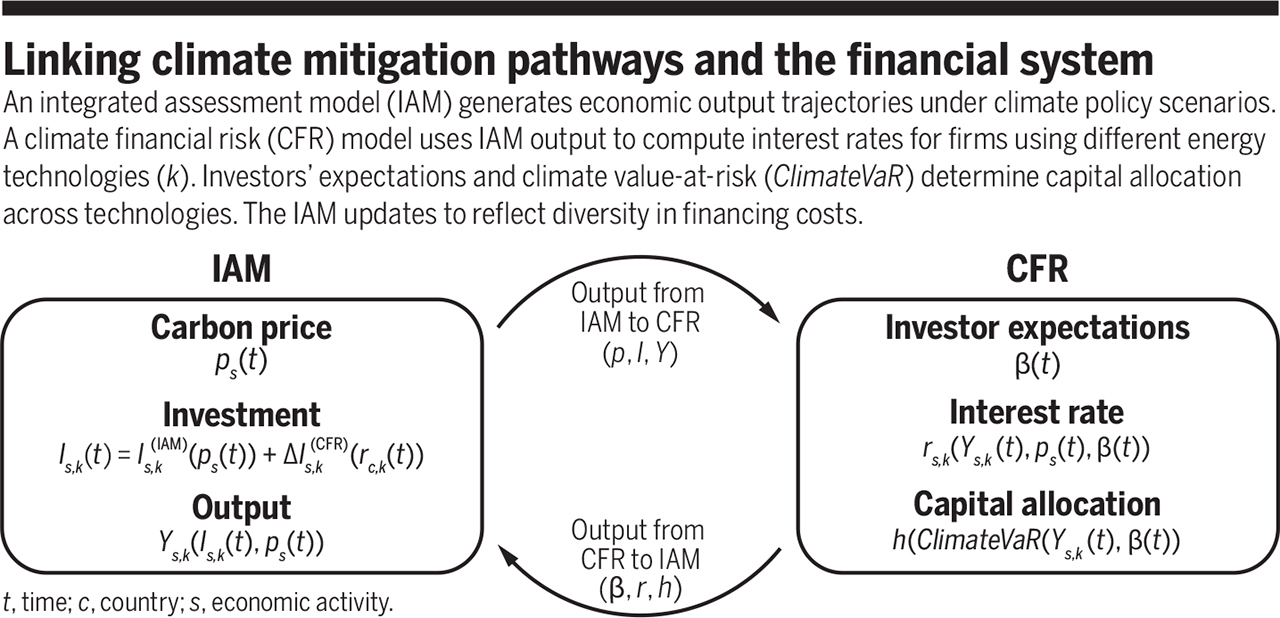

In un articolo pubblicato sull'utlimo numero di Science, un gruppo di economisti ha proposto un approccio per combinare un modello di rischio climatico finanziario con gli Integrated Assessment Model (IAM), i modelli usati da organizzazioni come l’Intergovernmental Panel on Climate Change (IPCC) o dall’Agenzia Internazionale per l’Energia (IEA) per delineare i possibili scenari di transizione e informare le decisioni politiche. Proprio la scorsa settimana IEA ha pubblicato il rapporto Net zero by 2050, di cui abbiamo parlato qui, che descrive gli interventi necessari nel settore energetico per azzerare le emissioni nette a livello globale nel 2050.

«La sottostima dei rischi, intenzionale o meno, da parte degli attori dell’ecosistema finanziario, può ostacolare la transizione. Questo è un fatto cruciale di cui i decisori politici devono tener conto, soprattutto le banche centrali e le istituzioni con un mandato di stabilità finanziaria», commenta Stefano Battiston, professore all’Università Ca Foscari di Venezia e all’Università di Zurigo e uno degli autori dell’articolo. «La comunità della ricerca, in particolare quella interdisciplinare, offre strumenti concreti, cioè delle metriche per monitorare se la banche e i fondi si adeguano alla transizione o restano indietro», aggiunge.

Finora le banche hanno fatto poco per tenere in considerazione i rischi climatici, ma le cose potrebbero presto cambiare.

Fra pochi mesi, infatti, la Banca Centrale Europea (BCE) renderà pubblici i risultati completi del suo climate stress test su circa quattro milioni di aziende e duemila banche dell’area euro. Si tratta di una valutazione del rischio a cui queste entità sono esposte per via del cambiamento climatico e delle politiche per contrastarlo, quelli che in gergo vengono chiamati “rischio fisico” e “rischio di transizione”, rispettivamente.

Questa valutazione potrebbe essere preliminare a un aggiornamento dei metodi per calcolare i rischi che determinano il livello di capitale che le istituzioni finanziarie devono accantonare per garantire la loro stabilità, i cosiddetti requisiti di capitale. In particolare, alle banche più esposte al rischio climatico sarebbe richiesto di accantonare più capitale, limitando di conseguenza i loro profitti. Almeno questa sembra essere l’intenzione della BCE, stando alle parole di Frank Elderson, che fa parte del comitato esecutivo della banca centrale e presiede il Network of Central Banks and Supervisors for Greening the Financial System (NGFS).

Anche se appare improbabile che si possa raggiungere presto un’intesa internazionale (nell’ambito degli accordi di Basilea) su un innalzamento dei requisiti di capitale delle banche per includere il rischio climatico, ha dichiarato Elderson a marzo durante una conferenza organizzata da Morgan Stanley, «se in una specifica istituzione dovessimo vedere dei rischi che devono essere affrontati, allora nell'ambito del Pillar 2 (requisiti patrimoniali individuali per le banche, ndr) non ci tireremo indietro». Elderson ha ribadito poche settimane fa questa intenzione intervenendo durante a una conferenza organizzata dalla Banca europea per la ricostruzione e lo sviluppo.

Se i requisiti di capitale per le banche venissero aggiornati, queste potrebbero decidere di riorganizzare i loro investimenti per diminuire la propria esposizione al rischio climatico e dunque abbassare il livello di capitale da accantonare.

«Più in generale, gli operatori finanziari stanno cominciando ad attrezzarsi per valutare quantitativamente il rischio climatico, sia fisico che di transizione», commenta Irene Monasterolo, professoressa all’Università di Vienna e tra gli autori dell’articolo su Science, e continua «la reazione potrebbe essere quella di modificare il profilo di rischio-rendimento del titolo finanziario delle aziende a seconda di quale sia il livello di emissioni, dirette e indirette, legato alle loro attività e dunque di quanto la loro produttività e i loro profitti rischino di contrarsi a causa delle politiche di riduzione delle emissioni. Questa modifica potrebbe poi indurre un cambiamento nelle strategie di investimento, per esempio attraverso una riallocazione dei portafogli per mantenere invariato il profilo di rischio concordato con gli investitori. Non solo, gli operatori potrebbero aggiornare il costo del capitale per le aziende, nel caso dei prestiti bancari, o chiedere un maggior rendimento dalle obbligazioni emesse dalle aziende stesse».

Gli effetti di questo cambio di strategia non rimarrebbero confinati al settore finanziario, ma influenzerebbero anche il settore economico e quello energetico e, in ultima analisi, la riuscita stessa della transizione.

Come spiegano Battiston e coautori su Science, a seconda di quale sarà la percezione del rischio climatico da parte degli investitori di quanto giudicheranno credibili le politiche di transizione, le conseguenze per le aziende saranno diverse. «Questo feedback non viene considerato attualmente negli IAM», commenta Battiston, «questi modelli infatti non considerano i tassi di interesse sui debiti delle aziende e assumono disponibilità illimitata di capitale dalle banche». Questi due fattori hanno un impatto sulla dinamica della transizione. «Se, per esempio, un’azienda avesse bisogno di capitale per costruire o ammodernare un impianto ma non potesse accedere a quel prestito, la conversione energetica rallenterebbe».

Il primo passo per questa integrazione è modellizzare l’impatto degli scenari di transizione ecologica sul sistema finanziario. Nel 2017, Battiston e Monasterolo, insieme ad altri ricercatori, hanno proposto un modello di valutazione del rischio climatico documentato in questo articolo su Nature Climate Change. Il modello calcola il cosiddetto Value at Risk (spesso abbreviato con VaR) delle più grandi banche dell’area euro in due diversi scenari di transizione, uno cosiddetto “verde” e uno “marrone”. Il Value at Risk è l’unità di misura di capitale che viene usata per stabilire quanto la banca deve accantonare per proteggere i propri investimenti e considera diverse sorgenti di rischio. Il modello proposto non tiene conto solo del rischio diretto, ma anche di quello sistemico, che si propaga attraverso il mercato finanziario e interessa anche aziende che non risentirebbero direttamente del cambiamento climatico e delle politiche per contrastarlo.

Un esperimento del genere è stato fatto anche dal NGFS nel 2020, che ha raccomandato di valutare il rischio climatico dei portafogli finanziari in due scenari di transizione, uno definito “ordinato” e che sostanzialmente descrive il caso in cui i governi attuano le politiche di riduzione delle emissioni immediatamente e rispettano gli obiettivi che hanno dichiarato, e uno “disordinato” in cui le politiche di contrasto al cambiamento climatico arrivano fra dieci anni e prevedono scelte più repentine e radicali per raggiungere gli obiettivi.

Finora, però, nessuno aveva mai provato a stimare come le reazioni degli investitori a queste valutazioni si riverberino sugli scenari stessi tracciati da IEA o IPCC. L’articolo su Science è il primo tentativo di farlo e propone un modello che collega IAM e modelli di rischio climatico finanziario in un processo iterativo.

Immagine: Battiston et al., Science 372 (6545) pp. 918-920. Elaborazione di Kelly Franklin per Science.

Una volta scelto un modello per il calcolo del rischio climatico e incorporati i suoi risultati nelle aspettative degli investitori, si aggiornano i tassi di interesse richiesti alle aziende o l’allocazione dei portafogli e si usano queste informazioni come input dell’Integrated Assessment Model. Questo permette di capire se le politiche previste dallo IAM siano sufficienti a raggiungere l’obiettivo climatico prefissato anche considerando il feedback dal sistema finanziario. L’operazione si ripete fino a quando non si arriva a convergenza, cioè le traiettorie individuate dallo IAM tra un passo e l’altro dell’iterazione non sono sufficientemente simili. Questo consentirebbe anche di capire se ci sono margini di intervento sull’ecosistema finanziario per favorire la transizione.

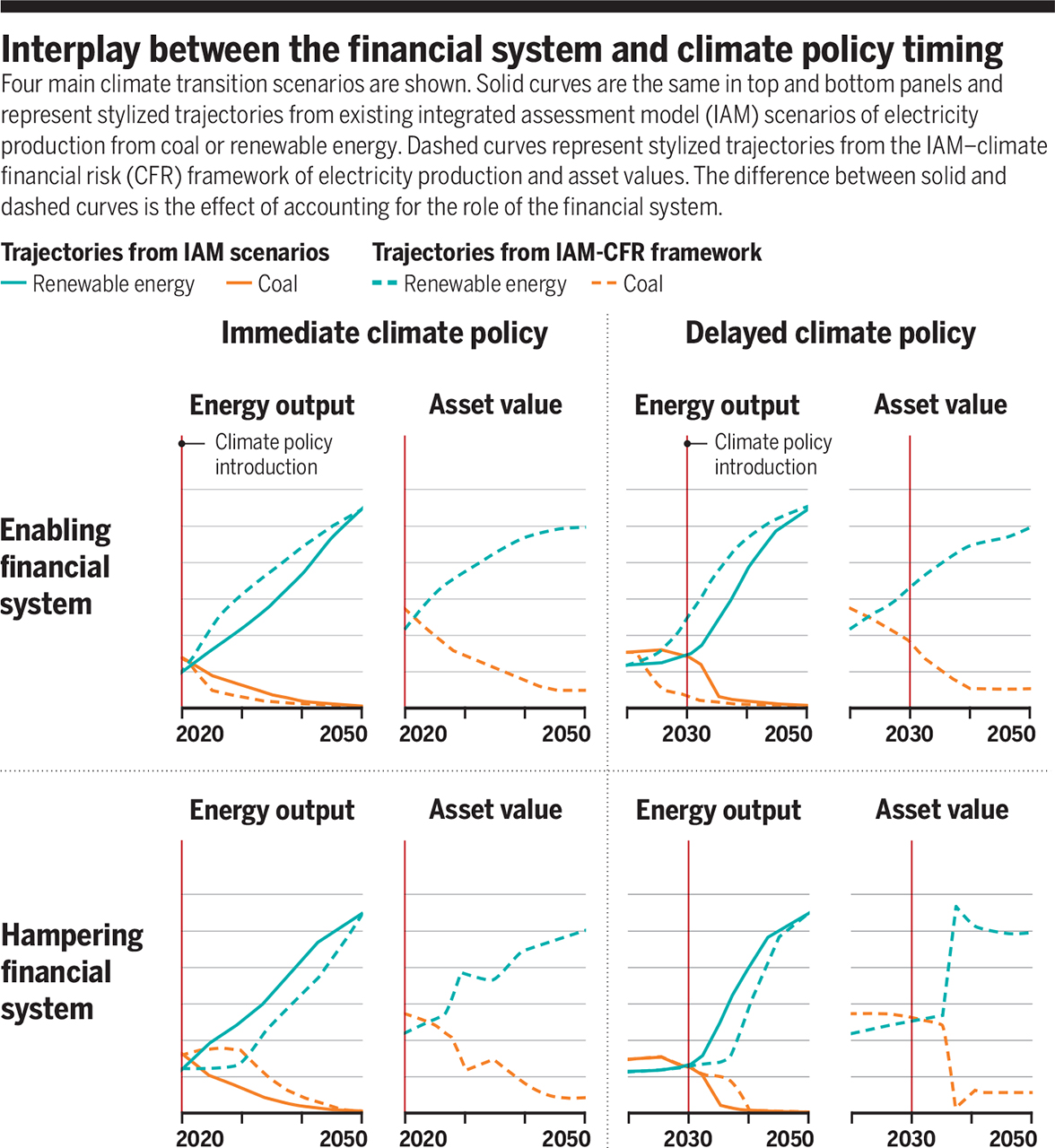

Con questo approccio, i ricercatori ottengono i risultati mostrati nella figura sottostante, in cui le traiettorie con linea continua sono il risultato del solo IAM, mentre quelle tratteggiate derivano dall’applicazione del modello ricorsivo per includere il rischio climatico che abbiamo appena descritto.

Immagine: Battiston et al., Science 372 (6545) pp. 918-920. Elaborazione di Kelly Franklin per Science.

La parte sinistra della figura considera il caso in cui le politiche climatiche vengano introdotte immediatamente. Il grafico in alto a sinistra mostra il caso in cui la reazione del sistema finanziario è tale da favorire la transizione, aumentando prima la quantità di energia prodotta da fonti rinnovabili rispetto a quanto non sia previsto dal solo IAM, e allo stesso tempo assicurando un andamento del valore delle aziende del settore energetico più stabile e prevedibile. Il grafico in basso a sinistra, invece, mostra il caso in cui il sistema finanziario non si adatta subito alle conseguenze delle politiche climatiche e tarda nel mettere in atto le strategie necessarie a proteggersi dai rischi che ne derivano. Di conseguenza, la quantità di energia emessa da fonti rinnovabili supera quella da fonti fossili solo dal 2030 in poi e, inoltre, il valore delle aziende del settore energetico, subisce perdite repentine e presenta un andamento irregolare.

Questo mostra che per quanto le politiche climatiche possano essere ambiziose e immediate, il settore finanziarlo può ugualmente sabotarle. D’altro canto, il sistema finanziario potrebbe compensare in parte i ritardi nell’attuazione delle politiche di riduzione delle emissioni, come mostra il grafico in alto a destra.

Per ricevere questo contenuto in anteprima ogni settimana insieme a sei consigli di lettura iscriviti alla newsletter di Scienza in rete curata da Chiara Sabelli (ecco il link per l'iscrizione). Trovi qui il testo completo di questa settimana. Buona lettura, e buon fine settimana!